开创金融核爆理念

实现企业上市梦想

CREATE THE CONCEPT OF FINANCIAL NUCLEAR EXPLOSION

REALIZE THE DREAM OF GOING PUBLIC

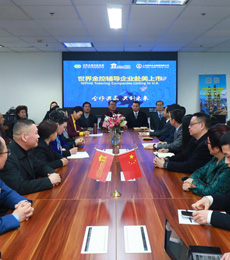

合众e贷上市主体公司——合众国际(控股)有限公司(以下简称“合众国际”)于美国当地时间2019年1月11日向美国证券交易委员会提交了上市招股书。合众国际申请在纳斯达克上市,股票代码为“HZ”。

合众国际采用美国通用会计收入确认准则(”U.S.GAAP”)编制,报告期为2016年7月1日至2018年6月30日。

根据招股书显示,合众国际2017财年(2016.7.1-2017.6.30)营业收入约为101万美元,2018财年(2017.7.1-2018.6.30)的营业收入约为3440万美元,同比增幅约为3312.9%。

合众国际2017财年净亏损约为84万美元,2018财年实现净利润约427万美元,同比增幅约为608%。自2017年4月合众e贷推出消费贷产品,合众国际业务增长迅猛,2018财年中,消费贷产品占合众e贷收入增长的98.7%。

合众e贷于2015年8月开始从事P2P网络借贷信息撮合业务。根据合众e贷官网数据显示,截至2019年1月3日,合众e贷累计投资额突破88亿元人民币,为投资人累计获取收益突破2亿元人民币。三年间,合众e贷迅速跃升至全国一线平台,成为了名副其实的业界黑马。

招股书显示,创始初期,合众e贷以车贷业务为主,2017财年车贷产品放贷数量为2017笔,2018财年车贷产品放贷数量为4165笔,增长了106.5%。截至2018财年,车贷产品交易量占总交易量的7%。

2017年4月,合众e贷推出消费贷款业务,其借贷金额在人民币3000元到人民币1.5万元之间,借贷期限分散,既有短期借款,也有中长期借款,年利率在8%-15%之间。

截至2018财年,消费贷产品占总交易量的93%。消费贷小额分散的业务模式不仅符合政策导向与监管要求,也具有较强的抗行业风险能力。在2018年“雷潮”期间,合众e贷仍能保持在借款项目结束后按时退出,并快速回款,受到了广大出借人的好评,也让平台能够率先回暖。

2017财年和2018财年的消费贷产品年平均投资回报率分别为9.98%和11.20%,车贷产品的年平均投资回报率分别为12.64%和11.55%。

合众e贷消费贷产品采用神豸信用评估系统,对不同信用等级的借款人授予不同的借款额度。快速高效的审批系统、便捷透明的交易流程为合众e贷提供了更高的盈利潜力。

合众e贷的借款人和投资人趋于年轻化,注册人数每天以约3200人的速度增长,从2015年8月至2018年6月30日,合众e贷网贷平台上累计注册人数接近600万,借款人突破60万,投资者突破8万人。

合众e贷2017财年平均获客成本为每人1.04美元,2018财年平均获客成本为每人3.10美元。2017财年平台上借款人复借率为42.08%、投资人复投率为49.25%,2018财年平台上借款人的复借率为50.86%,投资人复投率为57.61%。合众e贷用户留存率逐年提升,随着业务规模的不断扩张,未来将有更大提升空间。

合众e贷的研发费用从2017财年约1万美元,增长到2018财年约85万美元,同比增幅约为6008%。

根据招股书披露,合众国际计划通过此次上市,实现“产品多元化”经营战略,持续强化品牌与创新建设,为更多的投资者和借款人提供一站式投融资解决方案。

合众国际计划将本次募集的资金用于拓展投融资渠道,建立多层次产品体系,加大研发力度,坚持探索AI技术,优化风控系统,深化品牌建设,积极开拓海外金融市场。

分析人士表示,合众e贷赴美上市后将迎来新的助力,有望为新一轮的互金上市潮开个好头,并在政策和资本利好的环境下,促进网贷行业的发展和繁荣。

Copyright © 2018-2025 World Financial Holding Group All rights reserved

版权所有 © 上海控本企业管理有限公司 沪ICP备2020037538号-2

联系我们

公司名称:上海控本企业管理有限公司

上海证券大厦免费电话:400-114-1349

上海证券大厦办公电话:+86-21-50917695

西安都市之门办公电话:+86-29-84506354

公司总部地址:上海市浦东南路528号北塔16层

陕西地址:陕西西安市高新区锦业路1号绿地都市之门D座11楼

美国总部:印第安纳州奥西恩市北杰弗逊路215号

电子邮件:office@worldfh.com